晚间,兴业银行发布其2022年度业务报告。2022年兴业银行深入推进数字化转型,战略执行稳健有效,业绩稳中向好,规模效益同步提升,结构持续优化。

截止报告期末,兴业银行总资产突破9万亿元,较上年末增长7.71%至9.27万亿元,其中,个人存款余额首次突破 1 万亿元,较上年末增长 36.76%至1.09 万亿元。经营业绩保持稳定,实现营业收入2,223.74 亿元,同比增长 0.51%;实现归属于母公司股东的净利润 913.77亿元,同比增长10.52%。

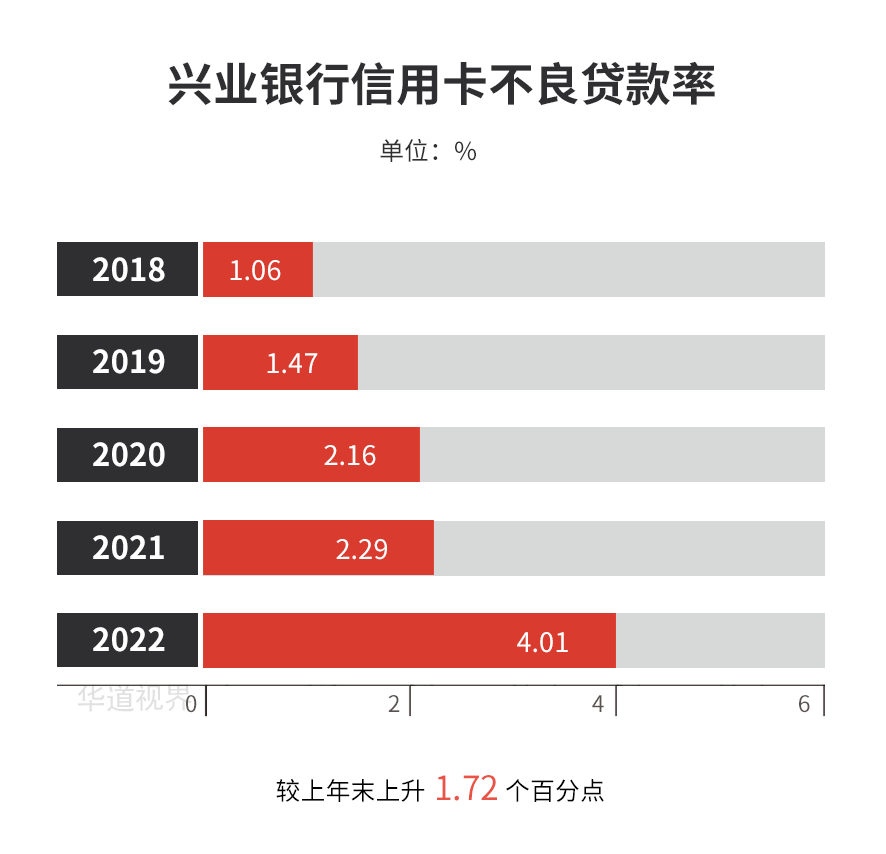

兴业银行持续完善零售信用业务风险联防联控机制,强化信用卡风险管控,对信用卡风险资产质量管理进行“三加强”:策略优化、数据应用、提升催收。截止报告期末,集团不良贷款余额 544.88 亿元,较上年末增加57.74 亿元,不良贷款率1.09%,较上年末下降0.01 个百分点,仍保持在近年较优水平。报告期末,贷款拨备覆盖率 236.44%、拨贷比 2.59%,风险抵补能力仍保持在较好水平。

截至报告期末,零售客户数9,175.20万户,较上年末增加1,253.21万户,增长15.82%;手机银行有效客户数4,920.39万户,较上年末增加594.36万户,月活跃用户数2,095.02万户,同比增长34.03%;兴业生活累计绑卡用户数3,441.74 万户,较上年末增长3.70%,月均 MAU 突破 1,200 万户。

兴业银行持续激发科技组织机制活力,继续加大科技投入,集团科技投入同比增长 29.65%,加快高端科技人才引进培养,推进科技人才万人计划,集团科技人才占比较上年末提升 5.41 个百分点至 11.87%。

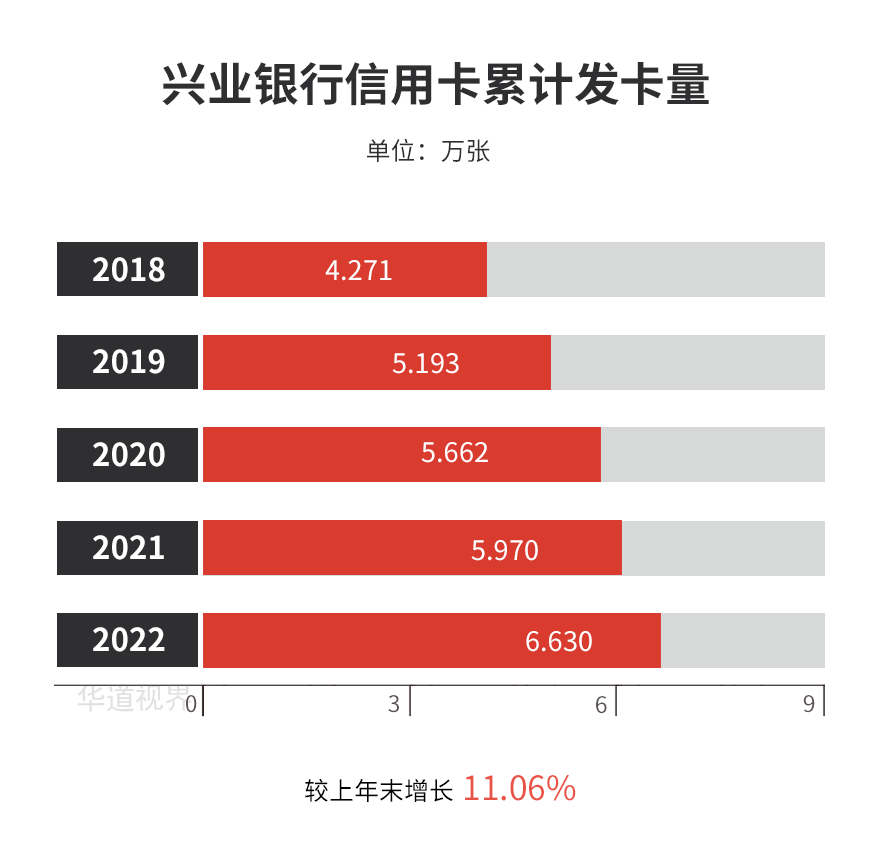

截至报告期末,兴业银行信用卡累计发卡量6,630.42 万张,较上年末增长 11.06%;

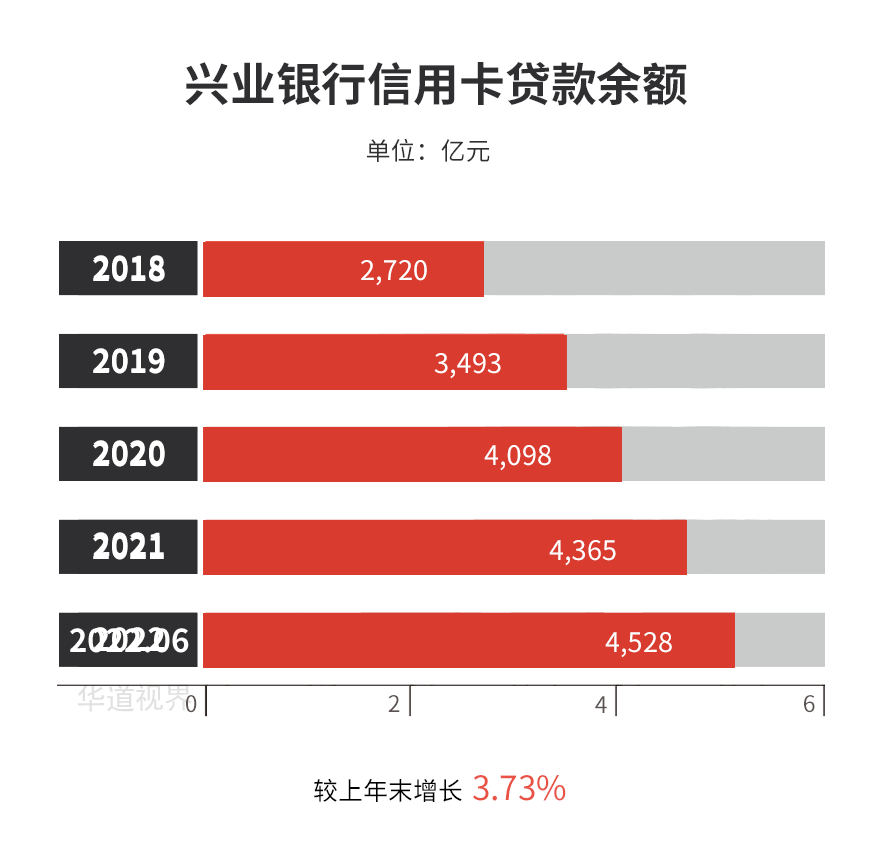

截至报告期末,兴业银行信用卡贷款余额4,527.72 亿元;

报告期内,兴业银行信用卡交易金额27,746.63亿元,同比增长5.19%;

截至报告期末,兴业银行信用卡不良率为4.01%,较上年末上升1.72个百分点;

信用卡风险管控方面

针对信用卡风险上升,兴业银行积极应对经营环境变化,以信用卡长期发展为立足点,全面加强信用卡风险管理,保持风险防控与业务发展的平衡。

一是“准贷前”,持续调优校准申请评分模型,提升高成长性年轻客户的占比,优化客群结构。

二是“抓贷中”,整合客户用卡生命周期信息,提炼客户风险标签,构建一体化贷中管控体系,强化风险客群的识别和管控能力。

三是“强贷后”,发挥分行属地管理优势,加大司法处置力度,强化外包催收机构管理,提升信用卡风险处置成效。

四是“数字化”,做精客户全景画像,优化分案策略、催收策略及账销案存管理策略,推进数字化在风险管理全流程的落地。

信用卡场景生态建设方面

兴业银行聚焦优质获客场景,加强两卡联动、公私联动,满足年轻客群、优质往来客户的用卡需求,大型商超、热点文旅、优质企业驻点团办等场景发卡占比稳步提升;深化与淘宝、京东等多家互联网头部平台的营销合作,完善场景生态,将“6 积分”活动权益体系头部品牌数扩充至59个,提升客户消费交易体验;加快汽车金融新赛道布局,加大与蔚来、极氪、高合等汽车厂商和经销商的合作力度,开展线上直播、线下试驾、节日感恩回馈等系列营销活动,交易规模快速增长。

信用卡数字化能力方面

“好兴动”APP 焕新升级为“兴业生活”,打通与手机银行、“五大线上平台”特色功能;推出“车生活”专区,打造绑车、养护、新能源、出行等功能板块,上架车优惠券,搭建一站式用车服务场景,线上金融服务水平进一步提升。完成数据集市、“兴司南”等重要系统升级及数字化营销工具项目建设。重构信用卡风险管理体系,提升数字风控能力,加快贷前 A 卡、贷中 B 卡、贷后 C 卡量化模型建设,提升模型区分能力,并根据存量客户风险与收益表现采取差异化策略,推进客户置换实现结构优化。