8月28日,中信银行发布了其2024年上半年业绩报告。报告显示,中信银行经营效益保持稳健。集团实现营业收入1,090.19 亿元,同比增长 2.68%;其中实现利息净收入 726.08 亿元,同比下降0.82%,实现非利息净收入 364.11 亿元,同比增长 10.44%;实现归属于股东的净利润354.90 亿元,同比下降 1.60%。

截至2024年6月末,集团不良贷款余额665.80 亿元,比上年末增加 17.80 亿元,增长 2.75%;不良贷款率 1.19%,比上年末上升0.01个百分点;拨备覆盖率 206.76%,比上年末下降 0.83 个百分点;资产质量保持稳定。

截至2024年6月末,中信银行个人贷款(不含信用卡)余额17,690.20亿元,较上年末增加 581.19 亿元,增幅 3.40%。其中个人住房按揭贷款、个人普惠贷款、消费类贷款较上年末分别增加172.86 亿元、243.51亿元、129.49 亿元;报告期内,新发放个人贷款(不含信用卡)4,199.91 亿元,同比减少326.58 亿元。

报告期内,中信银行持续深化落地零售客户分层经营,常态化做好分层归户管理和配套支持,发挥全渠道优势,提升分层服务专业能力,实现从大众基础客户、富裕客户、贵宾客户到私行客户的价值提升。截至报告期末,个人客户数 1.41 亿户,较上年末增长 3.07%。

报告期内,中信银行手机APP线上月活用户达1,807.86万户,同比提升13.74%。借钱频道放款客户数达115.00万人,放款总额1,199.76亿元。

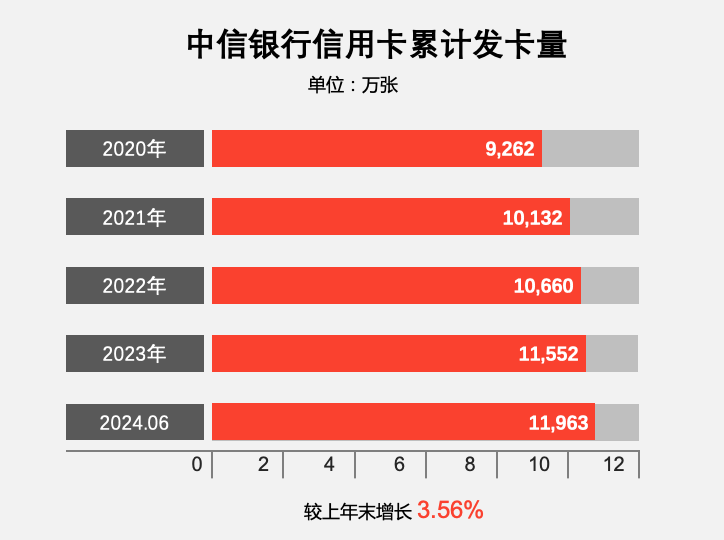

截至2024年6月末,中信银行信用卡累计发卡 11,963.00 万张,较上年末增长3.56%;

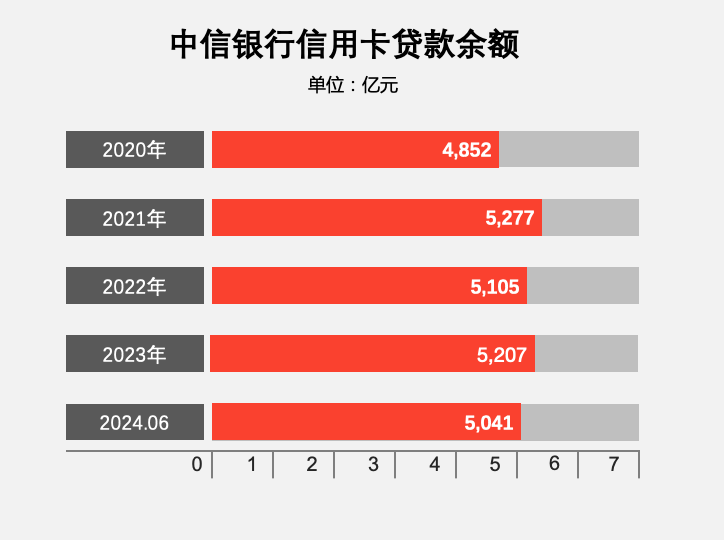

截至2024年6月末,中信银行信用卡贷款余额 5,040.91 亿元;

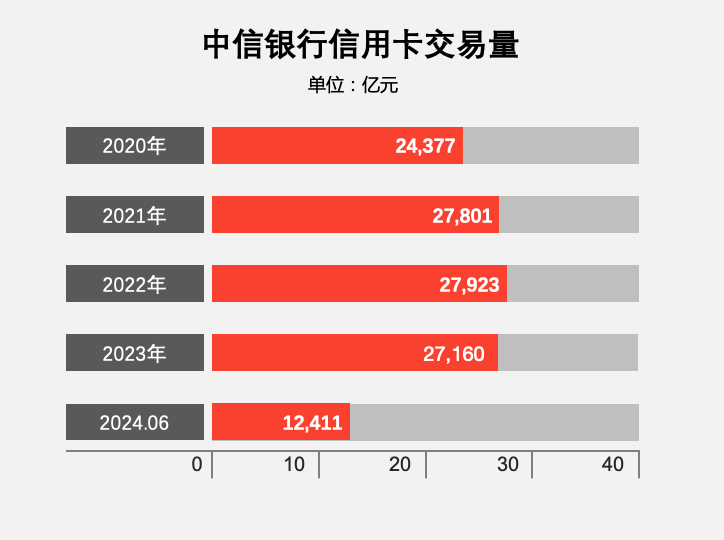

报告期内,中信银行信用卡交易量12,410.72 亿元;

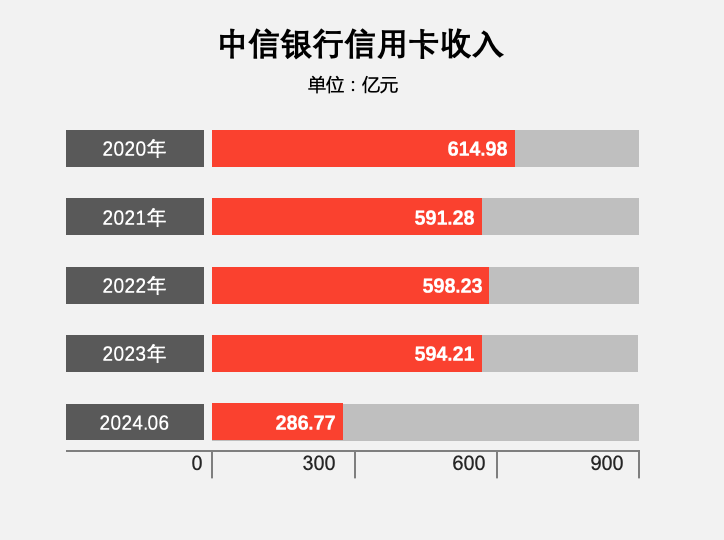

报告期内,中信银行实现信用卡业务收入 286.77 亿元。

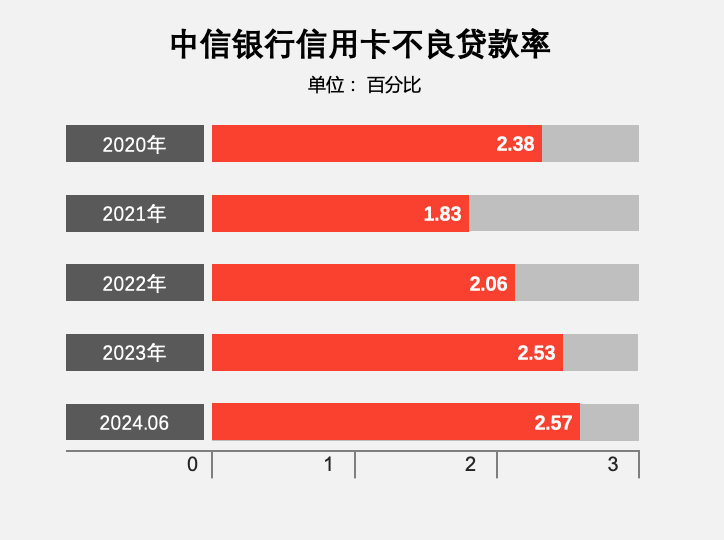

截至2024年6月末,中信银行信用卡不良率 2.57%;

信用卡产品方面:

深化零售融合战略,“双卡融合”纵深推进,效能释放再创新高。聚焦获客活客一体化建设,强化创新引领,民生消费场景获客转化向纵深推进,高质量获客进一步做大做强。不断升级产品及权益,升级推出i 车pro卡产品,权益服务涵盖车主用车高频行为,覆盖加油、充电等消费场景,不断拓展车主客群服务及生态链布局;升级薪享卡 i 白金权益,上线加油及外卖满立减权益。

信用卡运营方面:

持续完善用卡环境建设,顺应客户消费习惯,以支付满立减、代金券、平台到店优惠等产品组合,做强支付体验,建设线下场景经营生态圈。“精彩365”品牌活动焕新,截至报告期末,全国优惠商户合作规模已达27 万户,推广支付满立减,参与活动客户规模超 700 万人次;

报告期内针对春节、五一等节假日消费旺季,开展属地特色商圈活动,累计上线人气场景 1,013 个。围绕客户多元化消费金融需求,本行持续丰富消费分期产品矩阵,全面覆盖“食住行娱购”消费场景,重点加强垂直消费领域,账单分期及场景分期等消费分期产品规模持续突破。

信用卡APP建设方面:

不断加强科技创新和智能化服务,积极拥抱鸿蒙生态,“动卡空间”APP首个单框架版 APP 于 4 月 15 日在华为应用市场发布上架;“信收付”支持手表、手机多端联动支付需求;多模态 AI 打造有温度的信用卡服务,结合AI 大模型深化迭代小信智能机器人,规模化、智能化赋能远程客服全渠道,实现客户服务效能提升 12%。

信用卡风险管控方面:

受经济复苏缓慢影响,部分客户收入水平与还款能力下降,信用卡行业资产质量整体承压。从行业看,受经济结构调整、行业合规整改、产业周期等因素影响,房地产代理服务业、保险业、酒店、旅游及餐饮业、休闲服务业等行业风险较高。

针对风险上升的趋势,中信银行报告期内收紧增存量准入边界,上线新版目标客群画像,通过策略迭代优化授信资源配置,同时加强数字化风控,进一步提升风险模型识别精准度,抓好“控新”与“清旧”工作,确保信用卡业务资产质量平稳可控。