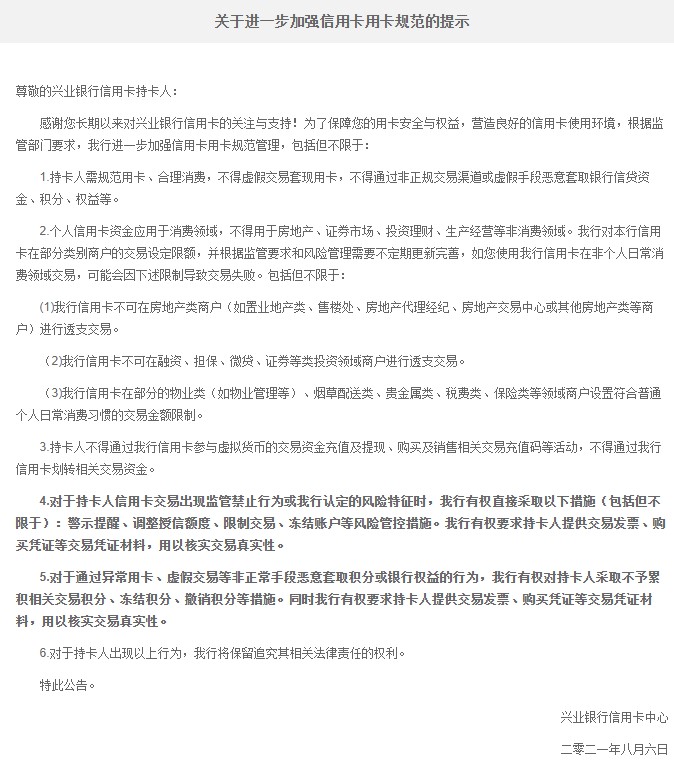

8月6日,兴业银行发布《关于进一步加强信用卡用卡规范的提示》,提示称根据监管部门要求,将进一步加强信用卡用卡规范管理。

该提示对信用卡的使用范围、消费领域以及积分兑换等内容进行了规范。值得注意的是本次的公告中特意将“对于通过异常用卡、虚假交易等非正常手段恶意套取积分或银行权益的行为”等相关内容进行了加粗,表明了兴业银行对信用卡积分和银行权益等方面的重视。

无独有偶,光大银行在8月4日也发布了《关于进一步加强信用卡交易资金用途管控的公告》,公告表示对信用卡套现及代还行为进一步加强排查和管控,对涉嫌异常行为的信用卡将采取降低授信额度、止付等措施。

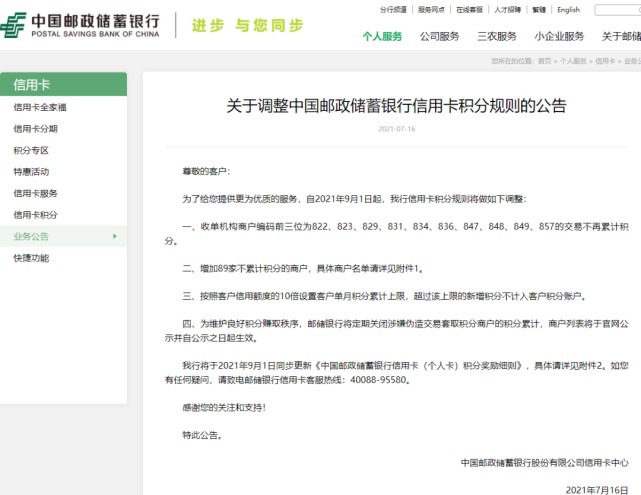

除此之外,今年已有多家银行主动调整信用卡积分规则,例如邮储银行于7月16日发布《关于调整信用卡积分规则的公告》表示,取消10家收单机构信用卡积分累计,增加89家不累计积分的商户,按照客户信用额度的10倍设置客户单月积分累计上限,超过该上限的新增积分不计入客户积分账户等。这是该行继今年2月1日调整信用卡积分规则之后的再次调整。

实际上,这已是这两年来的常态,业内人士表示,调整的目的在于:一是打击积分套利的“薅羊毛”行为,二是鼓励用户线上消费赚积分。除此之外,背后还有一层目的,则是银行控制营销成本。

除了各家银行对信用卡积分政策进行调整之外,恶意套取信用卡积分已经得到监管的注意了,2020年9月份深圳银保监局发布了《深圳银保监局关于合理安全使用信用卡的风险提示》。

提示表示消费者要正确使用信用卡,勿利用信用卡进行套取现金、积分套利等行为。套取信贷资金、积分、权益、里程、奖品或增值服务等行为,是违反发卡银行《信用卡领用合约》规定的行为,发卡银行有权根据《信用卡领用合约》对涉嫌上述行为的信用卡采取降低授信额度、止付、销卡等措施处理,同时会将相关信息上传征信系统,可能会给持卡人未来的信用卡申请、贷款申请等产生影响。

2020年11月,银保监会向各大银行、股份制银行通报信用卡业务检查发现主要问题。监管就在通报中要求银行完善异常交易监测,有效监测识别套现行为,关注套取积分、通过第三方支付机构套现、一人为多人代还欠款等行为风险,强化管控措施力度。

致力于分享最及时的金融行业资讯

企业信息共享互动平台